Венчурные инвестиции в бизнес — что это такое и как работает

Появление новых продуктов, услуг, технологий и связанных с ними процессов закономерно приводит к желанию инвесторов получить прибыль на их развитии. Предсказать востребованность, а следовательно, экономическую выгоду реализации той или иной идеи со 100% гарантией ― нельзя. В конце концов, внедрение инноваций в жизнь общества двигает прогресс. Подобные финансовые операции называют венчурным инвестированием. В статье можно узнать, что это и какова перспектива стать успешным спонсором в новых сферах.

Содержание:

- Определение и суть понятия

- Специфика и отличия от других инвестиционных проектов

- Преимущества и недостатки вложений в стартапы

- Участники венчурного рынка

- Этапы инвестирования

- Как заработать на рисковых вложениях

- Обзор венчурных фондов

Определение и суть понятия

Английское слово «venture» переводится как предприятие. С приставкой «ad» смысл выражения меняется на рисковое предприятие, афера и т. д.

Ставки высоки ― в случае успеха инвестор получает значительные прибыли либо теряет все.

Механизм раскрутки следующий:

- Владелец идеи, продукта, услуги, технологии, получивший патент на свое «детище», желает внедрить его в массы, однако не имеет достаточного финансирования для продвижения стартапа.

- Он обращается за помощью к частным лицам или венчурным фондам. Их заинтересованность выражается в финансировании проекта на собственных условиях ― полный или частичный контроль прибыли, покупка и продажа доли в предприятии, его дальнейшее развитие и т. д.

Задача лица, предлагающего собственный проект для реализации, ― убедить потенциальных инвесторов в выгоде предприятия. Чаще всего этим занимаются венчурные фонды, которые имеют достаточно средств для ведения нескольких стартапов.

Специфика и отличия от других инвестиционных проектов

Некоторые моменты венчурного инвестирования схожи с традиционным вкладыванием средств в гарантированно работающий проект.

Однако есть и существенные отличия:

- Отсутствие уставного капитала в момент открытия проекта, так как оценить доходность стартапа не представляется возможным. Капитал формируется с течением времени.

- Ответственность за инвестиции ― дело кредитора. Разработчик венчурного проекта не может гарантировать прибыли и, следовательно, в случае неудачи вернуть деньги.

- Венчурному инвестору не может принадлежать более 50% проекта. Суть получения дивидендов ― продажа этой части по стоимости в разы выше, чем в момент старта продукта. Однако если кредитор оказывает немалое влияние на дальнейшее развитие предприятия, то он вправе рассчитывать и на долю в прибыли.

- Венчурному инвестору следует набраться терпения до закрепления продукта на рынке и не рассчитывать на продажу части проекта в первый год его существования. Форс-мажорные обстоятельства продажи оговариваются заранее и закрепляются пунктами договора.

- Венчурный инвестор может участвовать в управлении проектом и выполнять другие функции, эффективно влияющие на его развитие, если на это согласны его авторы. Это не редкость, если у владельцев идеи нет не только финансов, но и знаний по ее реализации.

Вступить в венчурное финансирование возможно на любом этапе работы продукта. Однако если необходимость в кредитовании превышает сумму уставного капитала, то инвестор рискует остаться в минусе.

Преимущества и недостатки вложений в стартапы

Идеального способа приумножить капитал нет. Каждый из них предполагает выгоды и риски. Для венчурного инвестирования факторы роста и падения интереса к продукту и, соответственно, аналогичного профита или банкротства оцениваются в превосходных степенях. Подробнее ниже.

Плюсы

- Сверхприбыль. От 25% до нескольких сотен и тысяч, если проект удачно вписался и соответствует рыночным реалиям.

- Авторитет в финансовых кругах.

- Возможность пользоваться государственной поддержкой для своих проектов.

Риски

Закономерный риск венчурного предприятия ― невозможность запрограммированной удачи. Современные стартапы нередко касаются компьютерной сферы, IT-технологий и других виртуальных продуктов. Сказать об их несомненной привлекательности для масс заранее нельзя. Оттого и придирчивая выборочность продукта для вложений у финансовых «зубров». Неопытным вкладчикам следует быть морально готовым к потерям.

Стартапы ― очень привлекательное поле для мошенников. Сделать яркую презентацию несложно, убедить потенциальных инвесторов в ее работе тоже. Случаи, когда лжестартаперы исчезали с капиталом, нередки. Важно досконально проверять личности будущих партнеров и их историю в сфере сотрудничества с другими инвесторами. Все совместные действия должны документально фиксироваться.

Третий нюанс ― это долгое ожидание прибыли. Будущий венчурный инвестор должен набраться терпения. Если проект стоящий, его продажа или первая прибыль, которая может быть разделена между партнерами, ожидается примерно через 3–5 лет после стартапа.

Участники венчурного рынка

Венчурным инвестором может стать как частное, так и корпоративное лицо. Спонсоров, инвесторов или вкладчиков в стартап можно классифицировать по нескольким параметрам.

Типы венчурных участников:

- Инвестор. Это частное лицо, желающее дать старт проекту с целью получить прибыль по результатам.

- Фонд. Организация, основанная на паях. От участников требуется вложение средств без участия в управлении. Риски для фонда максимально снижены, так как есть большой опыт венчурного инвестирования, а суммарный капитал позволяет участвовать в нескольких кампаниях.

- Холдинги. Крупные финансовые структуры, объединенные общим управлением и сферой деятельности. Такие конгломераты редко занимаются венчурным инвестированием. Однако если заручиться поддержкой финансовой машины, а проект окажется действительно удачным, это надолго обеспечит владельцу авторитет, стабильность и процветание.

- Бизнес-ангелы. Кроме финансовой состоятельности, такие люди отличаются высоким уровнем знаний по вопросам инвестирования и другим нюансам вложения собственных средств. Они охотно идут на риск, так как заранее видят потенциал в продукте или проекте. Идеальны для новичков, желающих продвижения собственной идеи.

В роли венчурного инвестора может выступить и государство. Однако если официальные структуры и согласятся рискнуть бюджетными средствами, у разработчика появится масса других проблем ― бюрократия, коррупция, необходимость участия в конкурсах без гарантии выигрыша.

Бизнес-инкубаторы и акселераторы

Носителям идеи (стартапа) важно обеспечить необходимую платформу для становления и развития продукта. Сделать это без должных знаний и опыта нельзя.

В поддержку таким командам созданы особые структуры ― инкубаторы и акселераторы:

- Инкубатор. Необходим стартаперам на ранних стадиях. Наставники помогут определиться с главными задачами ― найти целевую аудиторию и клиентов, создать команду из профессионалов и т. д. Так создается основа, фундамент для будущего продвижения, а также опытным путем получаются знания.

- Акселератор обеспечивает быстрый рост и получение значительных прибылей по программе интенсивного развития. Менторы (наставники) за свое участие берут долю в проекте. Такой тип поддержки подойдет команде, чей продукт уже существует и интересен обществу, но медленно продвигается.

Часто цели помощи таких структур не столько материальные, сколько энтузиастичные. Ценнейший опыт ― путь к авторитету на рынке инвестирования, что, в свою очередь, закономерно приводит к финансовой стабильности.

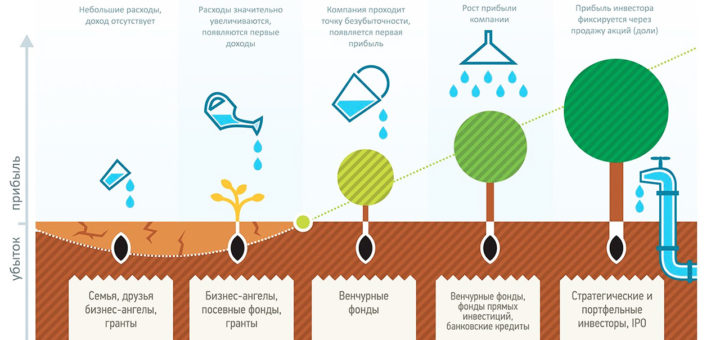

Этапы инвестирования

Для начинающих венчурных инвесторов и разработчиков продукта важно понять схему развития проекта, его этапы, чтобы надежды на высокие прибыли не стали призрачными раньше положенного срока.

Этапы:

- Предпосевная. Спонсор предоставляет стартаперу небольшие средства для мониторинга рынка, маркетинговых исследований и необходимых дополнительных разработок продукта.

- Посевная. Выпуск экспериментальной партии продукта и его детальное исследование.

- Первая. Потоковое производство.

- Вторая. Финансирование увеличения объемов продаж.

- Третья. Получение прибылей и финансирование продукта с целью его совершенствования.

- Поздняя. Выход на фондовый рынок. В этой стадии венчурные инвестиции имеют минимальную степень риска. В это период спонсоры захотят продавать свои доли, что и являлось целью их участия в проекте.

Прохождение и финансирование каждой стадии, а также терпение всех участников проекта ― важное условие венчурной инвестиции для успешной реализации.

Как заработать на рисковых вложениях

Субъектам, имеющим капитал и желающим его умножения, стать венчурным инвестором несложно.

Для этого необходимо совершить ряд следующих действий:

- Определиться с нишей венчурного инвестирования. Нельзя отдавать свои деньги, не имея представления о деятельности компании и продвигаемом продукте. В помощь ― инвестиционная литература и всевозможные семинары.

- Определиться с собственным статусом ― стать единственным спонсором продвижения продукта или участвовать в паях с венчурным инвестиционным фондом.

- Перед подписанием контракта тщательно изучить правовые аспекты венчурного договора. Необходим грамотный аудитор и юрист.

- Осуществлять контроль продвижения и финансирования каждой стадии проекта.

Успешное завершение инвестиционной деятельности заключается в возросшей стоимости ценных бумаг компании. Продавать их или продолжать развитие проекта ― решает инвестор.

Обзор венчурных фондов

Для ориентира начинающему инвестору представлен обзор трех наиболее надежных российских венчурных компаний:

- Russian Ventures. Уставной капитал ― $2,5 млн. Компания спонсировала Pluso.ru., Okeo, Ogorod. Специализируется на адаптации иностранных компаний к особенностям российского рынка. Для принятия решения по возможному инвестированию руководителю требуется не более получаса.

- Prostor Capital. Занималась продвижением Дневник.ру, Car-fin, Vita Portal. Выявляет перспективные начинания на самых ранних стадиях развития идеи.

- РВК. Государственный фонд являлся спонсором проектов Wobot, «Мембранные технологии», «Керамические трансформеры». Известен привлечением молодых специалистов в сфере научно-технических продуктов.

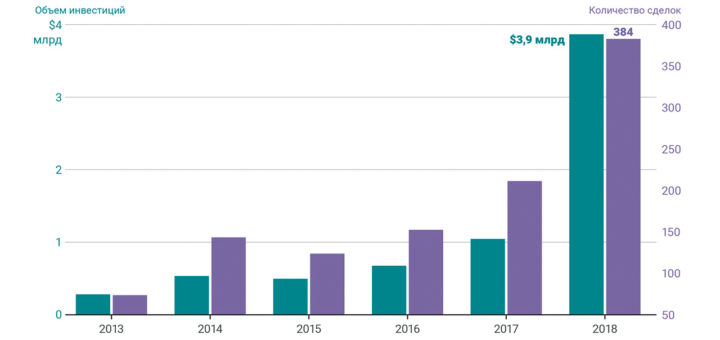

Работа с инвестициями в рисковые предприятия в России еще не освоена масштабно в сравнении с западными схемами. Впрочем, это открывает для спонсоров широкие перспективы, которые благоприятно скажутся на экономике страны и на личном благосостоянии.