Рынок облигаций в 2022 году: какие особенности учитывать инвесторам

Рынок долговых бумаг России восстанавливается после сильного обвала в начале 2022 года. Индекс RUCBITR, который отражает динамику рынка корпоративных облигаций, достиг к середине августа отметки 483 пункта против 460 на начало года. Постоянные снижения ставок Центробанком заставляют вкладчиков не нести деньги на депозиты, а искать другие инструменты для вложений.

Рассмотрим, насколько сейчас выгодно вкладываться в российские облигации и какие бумаги могут представлять интерес осенью 2022-го года.

Содержание:

Главный фактор — снижение ставки

В марте этого года доходность облигаций российских компаний была зафиксирована на рекордной за последние 13 лет отметке — 17,29%. Выше она была только в 2009 году (20,58%). Каждый раз это было следствием повышения ставки Центробанка.

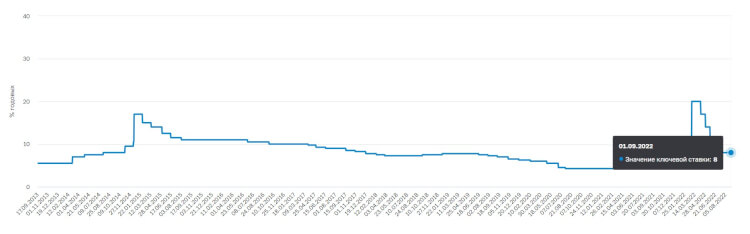

Рекордных значений ставка достигла 28 февраля этого года, ее повысили до 20%. Инфляция была высокой, из банков шел массовый отток наличности.

Когда растет инфляция, повышается ставка Центрального Банка, а вслед за этим происходит рост доходности облигаций. Компаниям, нуждающимся в заемных средствах, приходится конкурировать за деньги с банковскими депозитами и другими инструментами, повышая привлекательность покупки облигаций. Ближе к осени этого года наблюдается обратная картина — ставка ЦБ падает, вслед за ней снижается доходность.

Обратная ситуация происходит с ценой долговых бумаг. При низкой ставке она растет, при высокой — падает. Благодаря этому в феврале-марте облигации продавались с существенным дисконтом.

Рынок ждет дальнейшего снижения ставки и падения привлекательности долговых бумаг. Уже в этом, 2022-м году, реальной может быть ставка 7%, в следующем прогнозируют 6%. Сейчас она находится на уровне 8%: такая величина была установлена 22 июля. Но пока облигации все еще остаются интересными.

Акции и облигации

Фондовый рынок пока не смог восстановиться так же успешно, как и долговой. Большинство акций продолжает торговаться ниже уровней начала года. С ними так прямо не работает зависимость от ключевой ставки и инфляции, этот рынок регулятор не может «поднять» своими силами.

Покупатели акций рассчитывали на дивиденды от компаний, но те часто отменяли их. Самой громкой историей стал Газпром, от которого ждали рекордных выплат, но он отказался от дивидендов. Котировки GAZP рухнули, утянув за собой остальной рынок. Из-за этого акции становятся менее привлекательными.

Сейчас на российском рынке пройден первый пик кризиса, но о полном восстановлении и дальнейшем отсутствии рисков говорить рано. Если кризисные явления будут развиваться дальше, возможны дефолты эмитентов по их долговым бумагам. В 2022 году уже было рекордное количество объявлений о невыплате эмитентами. По годам количество дефолтов распределяется так:

- 2018 — 8 выпусков

- 2019 — 9

- 2020 — 17

- 2021 — 31

- 2022 — 64

За неполный год дефолт допустили 7 эмитентов. Еще по 7 выпускам произошел технический дефолт.

Облигации в этом плане более чувствительны: для выплат по ним постоянно нужны свободные деньги, по акциям дивиденды можно просто не платить. При этом риски сильно зависят от конкретной компании-эмитента.

Государственный долг

Минфин перестал проводить аукционы облигаций федерального займа (ОФЗ). Последний выпуск был 9 февраля 2022 года. Издание “Ведомости” сообщало, что запуск новых аукционов состоится уже в 3-м квартале, но это — информация из источников газеты, она не подтверждена. На сайте Минфина по состоянию на август не запланированы аукционы на третий квартал, о старте ведомство обещает сообщить.

Начало проведения аукционов станет для рынка хорошим сигналом. Это будет означать, что ситуация устойчива, а спрос вышел на достаточный уровень чтобы государство могло продавать ОФЗ. Основную их часть покупают крупные государственные банки.

Доходность находящихся в обороте гособлигаций колеблется в районе 8% годовых. Меньше всего доход по краткосрочным бумагам, больше — по более долгосрочным. Они стали хорошей альтернативой банковским депозитам.

Как выбирать бумаги в кризисных условиях

У долговых бумаг в кризис, как и обычное время, есть два вида рисков: процентные и кредитные. Чем выше риск эмитента, тем выше доходность по его бумагам. На конец лета 2022-го соотношение риска и процентного дохода стоит воспринимать так:

- 9-11% — низкие риски

- 11-15% — умеренные

- Выше 15% — высокие

При покупке обязательно смотреть на рейтинг компании-эмитента, ее последнюю отчетность, трезво оценивать, сможет ли она делать выплаты по купонам. В 2022 году важно оценить, насколько компания «самостоятельная» (обходится ли она без государственной поддержки, если нет, то насколько сильна зависимость).

Подписывайтесь на наш Telegram канал

И читайте последние новости, статьи и прогнозы от MBFinance первыми

ПодписатьсяВторой фактор — неподверженность бизнеса эмитента санкциям. Также стоит обращать внимание на риск разрыва логистических цепочек, у компаний должны быть хорошие метрики.

Аналитики российских брокеров предостерегают от покупки бумаг с повышенным риском. В 2022 году состояние таких компаний может резко ухудшиться. Настораживать должен отказ эмитентов публиковать свою отчетность. Это может быть первым признаком надвигающихся проблем. В «ВТБ Мои Инвестиции» рекомендуют выбирать бумаги только компаний, соответствующих таким признакам:

- Известные имена

- Системно значимые компании

- Без негативных оценок рейтинговых агентств

Такие компании наиболее устойчивы к проявлениям кризиса и могут рассчитывать на государственную поддержку.

Эксперты не советуют сейчас соблазняться доходностью выше 14% годовых. Подобные бумаги стоит брать только при наличии определенных компетенций и умении провести глубокий анализ. Наиболее приемлемый баланс риска/доходности не стоит искать ниже категорий BBB+ или A+ по российской шкале.

Во второй половине августа 2022-го спред по сильным эмитентам находится на уровне 50-120 пунктов, по самым рискованным может доходить до 800 пунктов. Это слишком много, доходность по таким бумагам в условиях стабильности будет снижаться максимально быстро.

Некоторые эксперты советуют не переоценивать риски. Точечные дефолты происходят при любой трансформации экономики, сейчас их количество не так высоко. Среди тех, кто не может выплачивать доход, нет крупных имен. Поэтому при наличии навыков возможна покупка даже максимально рискованных историй вроде РОСНАНО.

Рекомендации брокеров

Аналитики брокерских компаний по-разному видят бумаги с хорошим соотношением риска и доходности.

«Открытие инвестиции»

![]() Начальник по работе с долговым рынком Владимир Малиновский видит разумной покупку облигаций строительного сектора и рынка лизинга. Первым поможет падение ставок по ипотеке, вторым — рост стоимости и дефицита на многие товары, традиционно берущиеся в лизинг. Он предлагает такие облигации:

Начальник по работе с долговым рынком Владимир Малиновский видит разумной покупку облигаций строительного сектора и рынка лизинга. Первым поможет падение ставок по ипотеке, вторым — рост стоимости и дефицита на многие товары, традиционно берущиеся в лизинг. Он предлагает такие облигации:

- Европлн1Р2

- СамолетР10

- ЭталФинБП2

- БалтЛизБПЗ

- Русал БО05

Последний номинирован в юане и позволит получать доход в традиционно более стабильной, чем рубль, валюте.

«Тинькофф Инвестиции»

![]() Аналитик брокера Андрей Опарин выбрал надежные, по его мнению, бумаги с доходностью выше 13%. Таковыми ему видятся:

Аналитик брокера Андрей Опарин выбрал надежные, по его мнению, бумаги с доходностью выше 13%. Таковыми ему видятся:

- ЖКХ Якутии

- ВитаЛайн

- СофтЛайн

- Самолет

Андрей Опарин напомнил, что при покупке облигаций с повышенным доходом и риском необходимо особенно внимательно следить за диверсификацией портфеля.

Новинка Мосбиржи: облигации в юанях

Ранее российские инвесторы не могли применить китайский юань — за него особо ничего не продавалось. Но с 5 августа на Московской бирже начали торговаться первые долговые бумаги в юане. Их выпустил металлургический гигант РУСАЛ. Размещение прошло очень успешно, спрос превысил объем выпуска в 3 раза. Теперь компания срочно готовит второй выпуск. Благодаря спросу доходность упала с запланированных 5% до 3,9%.

Юань привлекателен тем, что инфляция в нем ниже, чем в рубле и долларе. В Китае инфляция находится на уровне 2,5%, поэтому доходность более чем наполовину обгоняет темпы обесценивания.

В Китае пока нет особых экономических проблем, разгон инфляции маловероятен. Русал тоже находится в хорошем состоянии, компания умеренно закредитована, показывает прирост выручки и хорошую рентабельность.

Итог

Кризис привел к падению рынка акций и неопределенности с его ближайшим будущим. Процент по депозитам из-за падения учетной ставки становится совсем неинтересным. Облигации можно рассмотреть в качестве инструмента сбережения денег, при грамотном выборе сейчас легко получить хорошую доходность.

15 августа на долговой рынок запустили нерезидентов из дружественных стран. За 2 дня это не оказало особого влияния на рынок, доходность и объемы торгов.