Что такое рынок OTC и как с ним работать?

Сложный для понимания термин внебиржевой рынок ОТС является русскоязычной калькой американского термина OTC Market и не знаком многим участникам «классических» биржевых торгов, а также игрокам Форекс. Хотя по времени возникновения он старше многих современных фондовых бирж. Граждане бывшего СССР имели возможность не только познакомиться с сутью явления, но и принять активное участие во внебиржевой торговле. В эпоху развала государственной системы управления народным хозяйством и повсеместного «акционирования», акции предприятий бесплатно раздавались работникам. Большинство из них не понимало сущности акций, поэтому стремилось быстрее избавиться от непонятных бумаг, продав их по цене предложения – за копейки. Они и не подозревали, что стали участниками фондовых торгов «вне прилавка» — так переводится Over The Counter.

В современной России от внебиржевых торгов не отказались. Рынок ценных бумаг, которые по тем или иным причинам не могут быть выведены на биржу, можно приобрести на специальных информационных площадках или путем налаживания личных контактов «продавец-покупатель».

В США и странах, имеющих вековые традиции биржевой торговли, внебиржевой рынок OTC является предварительным этапом, который проходит большинство мелких и средних компаний, которые имеют акции, но не могут пройти биржевой листинг. Особенно полезен и выгоден он для стартапов. Позволяет путем продажи акций расширить количество привлеченных инвестиций, заявить о себе дельцам, готовым инвестировать в развивающееся, новое производство. Для покупателей акций приобрести ценные бумаги вне биржи стоит в десятки раз дешевле, чем на бирже, а по мере развития производства – реализовать их с тысячекратной прибылью.

Содержание:

Как возник внебиржевой рынок?

История упорядочения внебиржевой торговли ценными бумагами восходит к 1913 году. На волне спекулятивной торговли акциями, широко распространенной в США начала XX века, два предприимчивых человека: финансист Р. Бабсон и журналист — издатель А. Эллиот, основали информационную компанию National Quotation Bureau. Задачей компании было информирование покупателей о наличии в продаже акций компаний, не включенных в торги официальных бирж. Иными словами, получив информацию и заинтересовавшись покупкой, покупатель и продавец заключали «прямую» сделку, минуя биржу с её ограничениями и комиссиями.

Первоначально информация публиковалась в бюллетенях, на бумажных носителях. Для удобства покупателей сведения о торгуемых акциях печатались на розовой бумаге, а о наличии не прошедших биржевой листинг облигаций – на желтой. Термин «розовые листы» сохранился до сих пор как неофициальный синоним внебиржевой торговли.

Во второй половине XX века, по мере развития средств коммуникации, телевидения и интернета, информация о котировках акций и облигаций вне биржи начинает публиковаться на электронных площадках. Крупнейшей мировой площадкой, наряду с NYSE, является внебиржевой рынок США. Правопреемница — NQB, в 2011 году поменяла название на OTC Markets Group. Ежедневно на доске публикуются котировки акций более чем 10 000 компаний. Внебиржевой рынок способствовал появлению индекса NASDAQ.

В России эпоха «дикого» рынка 90-х сменилась цивилизованными и зарегулированными площадками. Вне биржи информацию об акциях компаний, которые не могут участвовать в биржевых торгах, публикуют электронные доски RTS Board и MOEX Board.

Отличие рынка ОТС от биржевого

Трейдинг вне биржи не означает, что рынок ОТС — это анархический, ничем не регулируемый механизм и не существует никаких правил поведения для участников торгов. Самое главное отличие от биржевой торговли – отсутствие единого центра. Торги в порядке ОТС могут осуществляться без участия третьих лиц – непосредственно между продавцом и покупателем. При этом оба контрагента заранее могут знать, кто будет участвовать в сделке. Но такая схема организации торгов несет риск низкой ликвидности, так как потенциальные инвесторы-покупатели не всегда могут оценить перспективы покупки акций компании, находящейся в стадии стартапа. Необходимо привлечение профессиональных игроков-аналитиков, которые выступают посредниками (так же как на бирже). Таки посредники именуются маркет-мейкерами, именно у них трейдеры/инвесторы стараются покупать ценные бумаги, во избежание дополнительных рисков, которые на ОТС значительно выше, чем на «классических» биржах.

Маркет-мейкеры, скупающие акции, обеспечивают стабильность работы площадок, благодаря повышению ликвидности. Выступают буфером и резервуаром акций и облигаций, которые, при условии «прямых» продаж, не находили бы своего покупателя.

Особенности торговли и принцип работы

Внебиржевая торговля сильно отличается от таковой на «классической» бирже. Эти отличия не только в том, что контракты не стандартизированы, как на обычных биржах. Среди участников торгов можно встретить компании, находящиеся в различных «весовых категориях». От новичков бизнеса, только входящих на рынок торговли ценными бумагами и выпустившими первый пакет акций, до монстров, имеющих капитализацию в миллиарды единиц национальной или мировой валюты, но, по тем или иным причинам, не желающих выставлять свои акции на биржевых площадках.

Возможность выставлять акции по заранее заниженной цене, с целью привлечения внимания покупателей. В дальнейшем, по мере роста рейтинга и приближения к стандартам IPO, являющимся пропуском на биржу, такие компании могут рассчитывать на значительный рост цен на свои ценные бумаги. Это обеспечивается уверенностью трейдеров в надежности компании, сумевшей за короткий период достичь высот в бизнесе и добиться роста капитализации до уровня требований биржевой торговли.

В отличие от бирж, покупатель на рынке ОТС не обезличен. Контрагенты заранее могут знать, кто будет являться покупателем их акций, а покупатель — возможность выйти на прямой контакт с продавцом.

Новостной фактор играет на рынке ОТС второстепенное значение. Инвестиции делаются на средне- и долгосрочную перспективу. В надежде на поступательный рост и развитие компании, выставившей на продажу ценные бумаги. За это время ситуация в мире, влияющая на рост котировок акций компаний, чьи акции активно торгуются на биржах и носят преимущественно краткосрочный характер инвестиций, не так сильно зависят от изменений политического и экономического климата. По этой причине ОТС площадки не используются для активного трейтинга.

Кроме названной выше причины, активному трейтингу препятствуют высокие спреды. Разница между Бид и Аск могут достигать 50%. Обычно колеблются в пределах 10—20%. Это происходит по ряду причин. Основной является существенная разница между спросом и предложением. Как правило, последний показатель всегда выше.

Рынок бумаг на площадках ОТС трудно анализировать и прогнозировать поведение кривых роста/снижения котировок. Это порождает высокий риск инвестиций в бумаги молодых компаний, которые могут прекратить существование, не выдержав конкуренции. Если акции компаний, прошедших IPO, приобретенные на бирже, в большинстве случаев гарантируют поступательный рост их стоимости, то с акциями, приобретенными на OTC Market, такая вероятность непредсказуема. Автоматизированные и аналитические программы теханализа для ликвидности в большинстве случаев не работают. Инвестиции носят скорее интуитивный, нежели выверенный и просчитанный характер.

На площадках ОТС отличается размер комиссии при совершении сделки. Как правило, она ниже, чем на «классической» бирже, что выгодно и продавцу и покупателю. Заключение сделок похоже на обычную торговлю на биржах. Они могут осуществляться по телефону, или проходит через торговый терминал. Обеспечивают доступ на рынок ОТС брокеры.

Что можно купить на внебиржевом рынке?

Учитывая огромное количество участников торгов, многократно превышающих предложения на биржах, купить можно акции компаний в любом секторе экономики. Наибольший интерес представляют IT-компании – разработчики программного обеспечения и высокотехнологичной продукции. Однако, даже для торговли на внебиржевом рынке, существуют ограничения для инвесторов. Чтобы беспрепятственно совершать сделки, необходимо приобрести статус квалифицированного инвестора. В 2022 году он достигается несколькими способами:

- наличие на счете инвестора суммы, не менее 6 миллионов рублей:

- получением специального сертификата участника биржевой торговли;

- наличием опыта профессиональной деятельности в финансовой организации, связанной с организацией биржевой торговли.

Только этой категории инвесторов доступны финансовые инструменты ОТС в полном объеме.

Наибольший интерес представляют:

- Еврооблигации. До конца февраля 2022 года они были доступны без ограничения.

- Облигации иностранных компаний, номинированные в долларах или евро, а так же облигации Минфина РФ (еврооблигации). Государственные обязательства зарубежных стран, активно привлекающих займы населения для решения финансовых проблем. Например, Италии, Бразилии, Канады, США, Индии. Для патриотов российского финансового рынка и ценителей национальных финансовых активов доступны облигации «Газпрома», «Роснефти», алюминиевых и энергетических компаний.

- Депозитарные расписки иностранных компаний, которые отсутствуют на биржах в СПб и Москвы. Среди них значились гиганты коммуникационного оборудования – финская «Nokia», в середине мая объявила о полном уходе с российского рынка, Rio Tinto – гиганта металлургической промышленности. Основной же интерес представляли бумаги молодых, амбициозных и перспективных в плане развития предприятий, количество которых до конца февраля 2022 года достигало 1 500. Большинство акций и облигаций, депозитарных расписок, акций иностранных ПИФов (ETF), других инструментов, были доступны только для квалифицированных участников торгов.

Однако, новичок в торговле на рынке ОТС мог приобрести в конце января текущего года 11 ОФЗ в удобной валюте (доллар/евро), находящиеся в свободном обращении облигации Белоруссии, корпоративные облигации российских и зарубежных компаний в количестве, не превышающем нескольких десятков.

Уровни рынка ОТС

Входя на рынок ОТС, инвестор оказывается в условиях неопределенности. Большое количество разнородных по характеру деятельности и времени существования, уровню капитализации и объему размещенных для продажи бумаг придает ощущение хаоса и несистемности этого рынка. Но это не так. ОТС Market подчиняется не строгим, но общепризнанным правилам организации торговли. Для этого все участники торгов, заинтересованные в привлечении инвестиций, поделены на три группы – уровня. Они отражают надежность эмитента. Соответственно – привлекательность для инвестора, желающего минимизировать риски вложения средств при покупке ценных бумаг.

1-й уровень: Pink Sheets

Включенные в уровень «розовые листы» компании должны отвечать самым мягким требованиям – заполнению формы FINRA № 211. Для таких компаний, размещающих свои акции/облигации на площадке нет ограничений по:

- уровню капитализации;

- количеству акционеров;

- стоимости размещенных ценных бумаг;

- подаче отчетности SEC.

«Розовые листы» обеспечивают доступ к размещению бумаг для любого участника, способного справиться с заполнением Ф-211. Уровень надежности таких компаний самая низкая. Среди них могут встречаться компании в стадии банкротства, имеющие проблемы с финансовыми и судебными органами (имущество под арестом) или владеющие полностью бесперспективным бизнесом. Уровень пестрит «мусорными» бумагами, оцениваемыми менее 5$ USA.

Для инвестора несет самый большой риск потери инвестиций. Но и шанс на получение прибыли, превышающей 100-1000% годовых – тоже велик. Все зависит от прозорливости покупателя. Его умения разглядеть в компании, едва удерживающейся на плаву и видящей последний шанс в продаже ценных бумаг, инвестировать полученные средства и добиться уровня капитализации, которая будет приносить владельцу ценных бумаг стабильную, ежегодно растущую прибыль.

2-й уровень OTCQB

Характеризуется гораздо более жесткими критериями включения компании в этот рейтинг.

Компания должна:

- не находиться в стадии банкротства;

- ежегодно подавать отчетность SEC/пройти листинг на зарубежной бирже;

- показатель БИД теста должен быть не ниже 0,01$;

- иметь не менее 50 бенефициаров, в собственности которых (каждого из них) должно находиться не менее 100 акций;

- проводить ежегодный аудит по правилам PCAOB.

Кроме основных, предъявляются второстепенные требования. Основное — превышение минимального порога – 2 миллиона $ USA стоимости размещенных на внебиржевой площадке акций. Не смотря на большой перечень требований, их легко преодолевают молодые компании, еще находящиеся в стадии формирования и выработки стратегии ведения бизнеса. Риск инвестирования в их деятельность высок, хотя, несколько ниже, чем у компаний, включенных в «розовые листы».

Предъявляемые ограничения для включения в рейтинг OTCQB отсекают мелкий бизнес и мусорные бумаги.

3-й уровень OTCQX

Нередко, среди предложений поучаствовать в инвестировании, можно встретить крупные, солидные компании с хорошо отлаженным бизнесом, не желающие участвовать в торгах на бирже из-за условий финансовой отчетности по правилам SEC. Покупка акций у таких участников рынка ОТС сопоставима с покупкой на обычной бирже. Уровень надежности инвестиций высокий. Имеются льготы по налогообложению сделок и налоговой отчетности.

Преимущества и недостатки торговли на ОТС

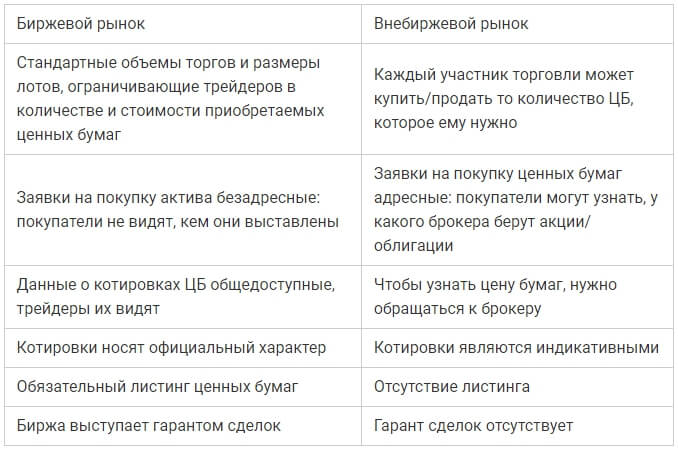

Чтобы оценить, что такое OTC рынок. Преимущества и недостатки каких-либо явлений, надо сначала сравнить, какими категориями они оперируют. Этому помогает наглядная таблица

Из сравнения вытекают преимущества внебиржевой торговли:

- Возможность приобрести акции успешной, высокодоходной компании, регулярно получая по ним дивиденды, но не торговать акциями на бирже, из-за высоких требований по прохождению листинга для профессионального трейдера;

- Доступ к большому (в десятки раз большему по сравнению с «классическими» биржами) количеству ценных бумаг и компаний в самых различных секторах экономики;

- Приобретенные по самой низкой цене бумаги могут приносить высочайшие дивиденды, в случае быстрого роста прибыльности компании;

- Доходность приобретенных активов растет вместе с ростом рынка внебиржевой торговли;

- Опыт инвестирования на внебиржевом рынке ОТС позволяет свободно ориентироваться в любых инвестпроектах с гораздо более жесткими требованиями, предъявляемыми к участникам. Требующим профессиональной лицензии или прохождения листинга.

Ни одна медаль не бывает без обратной стороны. Точно так же и рынок ОТС обладает некоторыми недостатками:

- Высокая комиссия брокеров, влекущая непродуктивные издержки инвестора;

- Малая ликвидность активов в случае их замораживания. От приобретенных на ОТС рынке бумаг очень сложно избавиться;

- Отсутствие инструментов анализа рынка. Покупки осуществляются преимущественно интуитивно, в отличие от четких, выверенных стратегий инвестирования, которые можно проводить по результатам анализа рынка акций и других бумаг, торгуемых на биржах.

Как торговать на рынке ОТС? Пошаговые этапы

Любая деятельность подчинена строгому алгоритму – последовательности выполняемых операций. Торговля на рынке ОТС – не исключение.

Первый шаг, который позволит получить доступ к российским площадкам ОТС и доступ к международным доскам – настройка программного обеспечения на компьютере для работы с электронной подписью.

Как это сделать:

- Установите криптопровайдер, например, КриптоПро CSP.

- Откройте КриптоПро CSP.

- Во вкладке «Сервис» нажмите кнопку «Просмотреть сертификат в контейнере» и «Обзор».

- Появится окно с предложением выбрать контейнер. Там же будет отображаться доступный считыватель.

- Установите ЭЦП в реестр сертификатов.

Для работы в разных браузерах вам также потребуется плагин КриптоПро ЭЦП Browser plug-in (CADESCOM). Программу КриптоПро CSP и её плагины можно скачать с официального сайта издателя.

После того, как компьютер готов к восприятию информации, и отлажен канал двухстороннего взаимодействия, можно приступать к следующему шагу – регистрации.

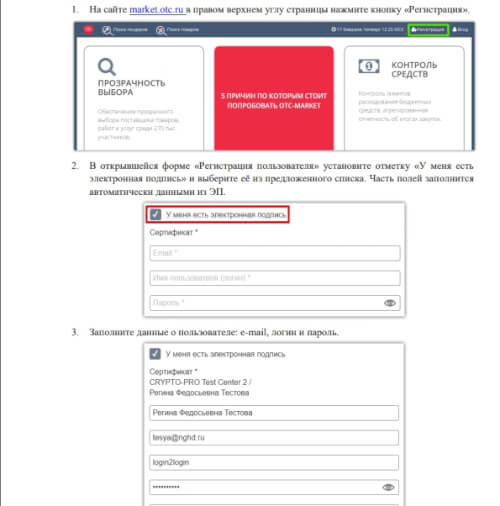

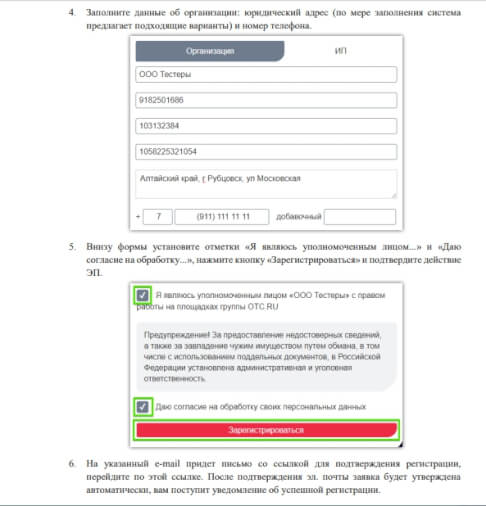

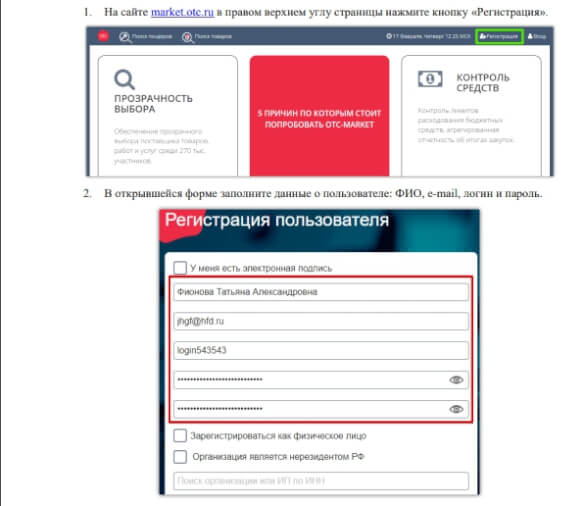

Она возможна в двух вариантах:

- с электронной подписью;

- без электронной подписи.

Выглядит страница регистрации примерно так:

Регистрация без ЭЦП несколько проще:

Зарегистрировавшись можно приступать с следующим шагам. Они зависят от того, в каком качестве вы намерены участвовать в торгах: в качестве продавца или покупателя (инвестора).

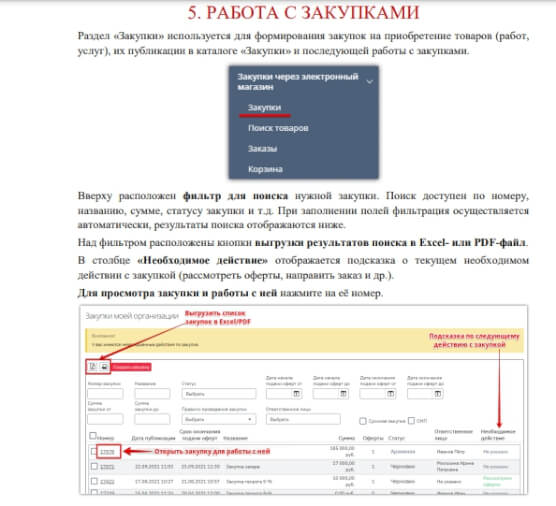

Продавцам следует зайти в раздел «Работа с закупками»:

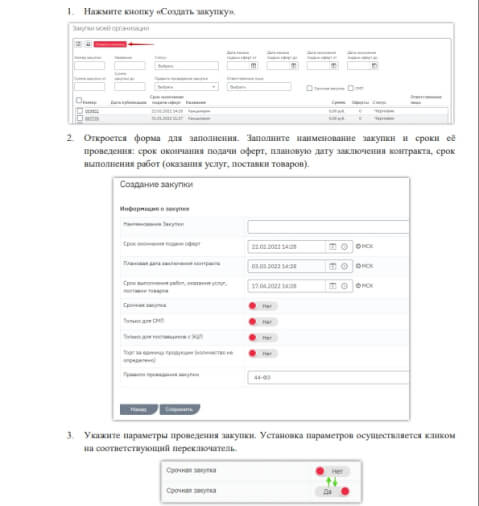

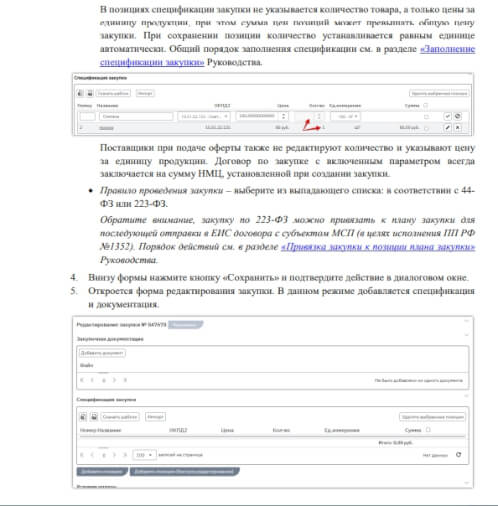

Создать закупку – внести в таблицу критерии, которым должен отвечать товар (акции, облигации, депозитарные расписки и пр.):

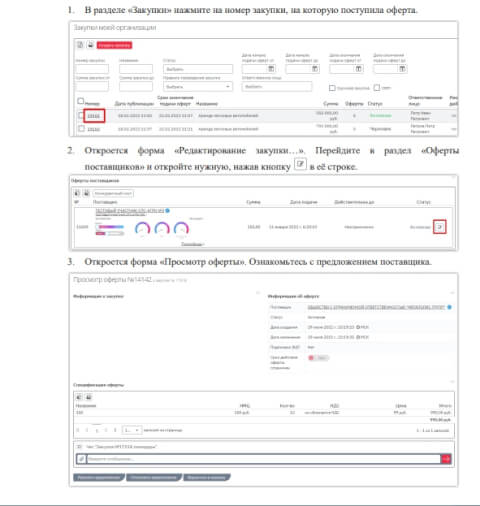

Инвестор работает с другим разделом: «Работа с предложениями поставщиков»

В краткой статье невозможно изложить все этапы внебиржевой торговли. Описать все нюансы и «подводные камни». Перед глазами полезно иметь «Руководство заказчика» по организации электронных торгов на ОТС Market, к которому обращаться во всех непонятных или не достаточно освоенных разделах программы.

Итоги: кому подойдет работа с ОТС рынком?

ОТС рынок – не лучшее начало для начинающего трейдера. Потенциальные инвесторы могут столкнуться с большим количеством сложностей, связанных со сложностью анализа. В отличие от классических бирж предсказать, как будет развиваться предприятие, чьи ценные бумаги куплены вне биржи, практически невозможно. Как следствие – сформировать надежный инвестиционный портфели исключительно из таких акций не получится.

Исключением являются ценные бумаги, торгуемые продавцами, включенными в категорию OTCQX. Их надежность, ликвидность и предсказуемость курса не уступают акциям, приобретенным на бирже. Они легко подвергаются финанализу.

Подписывайтесь на наш Telegram канал

И читайте последние новости, статьи и прогнозы от MBFinance первыми

Подписаться