ТОП лучших дивидендных акций 2022 года

По прогнозам инвесторов и финансистов российский рынок в 2022 году должен был стать привлекательным для вложений. Однако сценарий, предложенный в конце прошлого года, уже неактуален. Начало спецоперации в Украине, санкции со стороны ЕС и США, стремительное падение курса рубля в феврале-марте 2022 года повлекли за собой серьезные изменения в экономике Российской Федерации. В этом обзоре мы расскажем о дивидендной стратегии инвестирования. Какие российские компании остались верны своим обещаниям? И как собрать портфель из дивидендных акций правильно. Давайте разбираться.

Был период, когда Московская и Санкт-Петербургская биржи не работали. Некоторые российские компании отказались выплачивать дивиденды по своим акциям. Далее мы кратко разберём, что такое дивидендные акции, в чем их особенности и преимущества. Стоит ли покупать их в современных условиях? Это решать, конечно, каждому из вас. Вот только лучше учитывать мнения экспертов, делать прогнозы и смотреть на финансовые показатели российских компаний за последние месяцы.

Содержание:

Что такое дивидендные акции и какие у них преимущества?

![]()

Если вы только начинаете свое знакомство с миром инвестиций, то нужно усвоить одно простое правило. Любые сделки имеют риски, прогнозируемые или непрогнозируемые. Покупка акций считается оптимальной стратегией получения дополнительной прибыли. Однако не все знают о преимуществах дивидендных акциях. Этот актив, может приносить своему владельцу постоянный доход. Прибыль с дивидендных акций складывается за счет суммы роста стоимости и выплаты дивидендов (их значение выше ключевой ставки и процентов по банковским вкладам).

Дивиденды – это часть прибыли компании, распределенная между всеми акционерами. Выплачивается с учетом политики организации, видом акций, долями. Конечно, каждый инвестор стремится выбрать акции с наибольшей дивидендной доходностью. Однако списки «лучшие российские дивидендные акции» состоят не только из компаний с высокими размерами дивидендов. Ведь также необходимо рассчитывать и рост стоимости акций, соотношение расходов-доходов компании.

Согласно последним статистическим данным, российские компании чаще других выплачивают большие дивиденды по своим акциям. Это обусловлено спецификой развития коммерческих организаций, предприятий, а также зависит от секторов – нефтегазовый, банковский, химическая промышленности, торговля и другие. Рынок дивидендных акций состоит из обыкновенных и привилегированных. Последние отличаются отсутствием у акционеров прав по управлению компанией, участию в ежегодных собраниях о политике развития организации. С другой стороны, отказ от права голоса в совете компании, компенсируется отличиями привилегированных акций. Главным преимуществом является первоочередное получение дивидендов. Владельцы привилегированных дивидендных акций в Российской Федерации вправе получить 10% чистой прибыли компании, но отказаться от дивидендов, если был зафиксирован убыток за прошлый год.

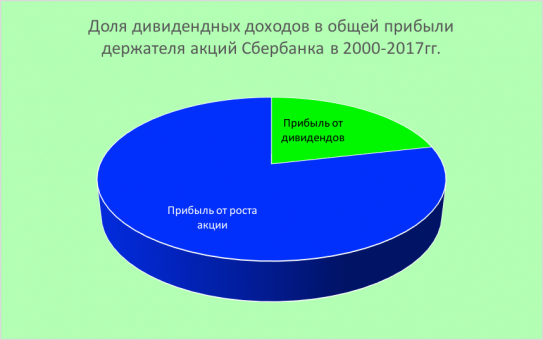

Понять, из чего складывается доход по дивидендным акциям, можно на примере Сбербанка. Это одна из крупнейших российских компаний в банковском секторе. Ниже показано распределение доли дивидендных доходов акционеров за период с 2000 по 2017 год:

Несомненно, Сбербанк входит в ТОП дивидендных акций России 2022 года. Эта коммерческая организация подтвердила свою платежеспособность и конкурентоспособность. Финансовая отчетность компании позволяет сделать вывод о положительном балансе, привлекательных показателях прибыли за прошлые годы. Однако сейчас в отношении Сбербанка действуют санкции США, Великобритании, Канады и некоторых других стран. Гигант по выплатам дивидендов может отказаться от своей стандартной политики в это непростое время. Пока представители компании не подтвердили выплату дивидендов по акциям в 2022 году.

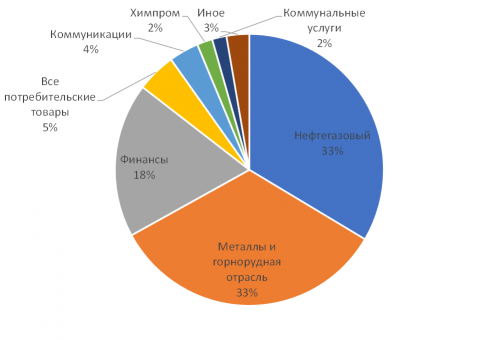

При составлении портфеля дивидендных акций в этом году важно помнить, что ваша цель – это долгосрочное инвестирование. Используйте базовые принципы – диверсификацию по секторам, по рынкам, допущение рискованных сделок. Выше на диаграмме показаны наиболее востребованные сектора рынка, российские компании которых стабильно выплачивают дивиденды по своим акциям. Обратите внимание, что дивидендная доходность рассчитывается следующим образом: величина дивиденда на 1 ценную бумагу к моменту выплаты/цена одной акции. Таким образом, чем выше прибыль компании, тем привлекательнее ее дивиденды. Как правило, дивидендная доходность организаций неизвестна. Эксперты делают прогнозы, учитывая среднюю доходность акций за прошлые годы. Также эти показатели сравнивают с данными конкурентов в отрасли. Ваш портфель должен быть диверсифицированным, включая в том числе лучшие дивидендные акции России (компаний роста и компаний стоимости).

15 лучших российских акций с дивидендами в 2022 году

Прежде, чем составлять список «Лучшие дивидендные акции России на долгосрочную перспективу» нужно оговориться, что ни один эксперт не может гарантировать постоянную выплату дивидендов. Это зависит от темпов роста предприятия, динамики на мировом рынке, от геополитической ситуации, дополнительных затрат компании и многого другого. Когда речь идет о ТОП российских дивидендных акций в 2022 году, не нужно зацикливаться на одном периоде. Да, многие компании отказались от выплаты дивидендов в этом годы, столкнувшись с непредвиденными финансовыми обстоятельствами (санкции западных стран, нарушение логистики, снижение объемов продаж, упадок производств).

Однако это не значит, что крупные металлургические компании, банковские организации и гиганты в сфере торговли не смогут восстановиться к следующему году. Финансовые аналитики спорят о возможностях российского рынка, и не могут прийти к общему мнению. Все зависит от точки зрения.

Рассмотрим самые дивидендные акции России на следующие 12 месяцев по секторам рынка.

Нефть: Россия как важный поставщик ресурсов для Европы, Азии и США

Наша страна обеспечивает около 20% мировых поставок нейти, а также 30% всего импорта в страны Евросоюза. Ниже показано, как менялась цена нефти:

Чистая прибыль и выручка компаний этой отрасли приятно удивит акционеров в 2022 году, даже с учетом сложной геополитической обстановки. Этот сектор отличается постоянно растущими дивидендами. Но отметим и риски: высокая цена на нефть не может быть постоянной; компании в этом секторе характеризуются большой волатильностью в краткосрочной перспективе. Санкции и нарушение экспортных поставок повлияют на доходность, однако эта проблема будет быстро устранена, за счет других механизмов.

Примеры компаний из этого сектора: Роснефть, Лукойл, Сургутнефтегаз (привилегированные акции). Стабильно растущие дивиденды и отличная доходность за прошлые годы. Есть потенциал роста в долгосрочной перспективе! Совет директоров «Лукойл» объявил о наличие возможностей борьбы с санкциями и быстром восстановлении доходов компании.

Газ: Россия как важный поставщик природного газа

Обеспечивает свыше 30% мирового рынка, около 50% рынка стран Евросоюза.

Для всех инвесторов стало приятным удивлением увеличение цен на газ, которые взлетели более чем в 3 раза. Сектор с отличной прогнозируемой доходностью. Риски такие же, как и в случае с нефтью. Главной компанией в этом секторе остается Газпром. Это спорная акция, однако с отличным техническим анализом и неплохой дивидендной доходностью. Можно рассмотреть и менее известные предприятия отрасли, но дополнительно изучив их финансовую отчетность, персональные данные на официальных сайтах.

Металлургия: Россия – лидер по поставкам цветных металлов (платина, никель, алюминий, палладий). Стабильные дивиденды, отличная отчётность и минимальные риски

Металлургические компании России привлекают многих начинающих инвесторов. Во-первых, потому что можно выбрать как известные предприятия, так и небольшие бизнесы. Во-вторых, интерес обусловлен постоянным ростом стоимости акций, за счет увеличения доходов. Единственные риски на сегодняшний день – это возможный запрет импорта стали из России в ЕС. Однако окончательное решение по этому вопросу еще не принято. Примеры компаний металлургии, которые стоит добавить в свой портфель: Северсталь, Магнитогорский металлургический комбинат, Норникель, Группа НЛМК. Средняя дивидендная доходность этих организаций за последние пять лет составляет 10-15%. При этом прибыль без учета дивидендов колеблется от 200 до 350% за период с 2017 по начало 2022 года.

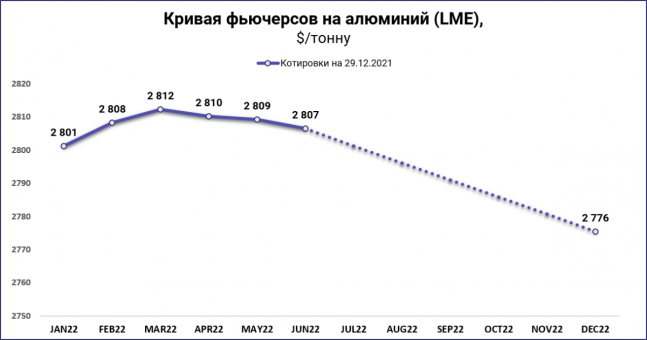

Прогнозы стоимости металлов в 2022 году:

Эксперты рекомендуют готовиться к резким скачкам стоимости акций металлургических компаний, однако восстановление экономики страны во многом будет зависеть от быстрого решения кризиса дефицита сырья в мире и в РФ (и роли российских компаний в этом вопросе).

Деревопереработка и удобрения

На фоне дефицита из-за высоких цен на газ в ЕС и общемирового спроса сектора будут активно развиваться, подстраиваясь под современные реалии.

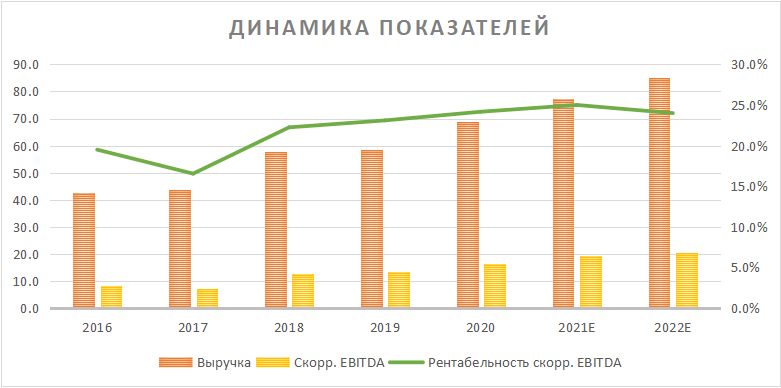

Стоит обратить особое внимание на компанию Сегежа. Недавно выпустила акции на открытый рынок, показатели составляют около 300% и прогнозируемая доходность на следующие годы весьма привлекательна для инвесторов.

Среди компаний в секторе удобрений выделяются Фосагро и Куйбышевазот. Последней удалось получить выручку 40% только на азотных удобрениях, а чистая выручка увеличилась в 10 раз за прошлый год. Привлекательная дивидендная доходность и понятные риски бизнеса.

Медицина

Отсутствие санкций. Быстрое развитие отрасли, отличные прогнозы на 2022-2025 года.

После пандемии коронавируса правительство России приняло несколько решений для активного развития коммерческой медицины. Это повлекло за собой повышение прибыли компаний, выпускающих медицинское оборудование, товары, специализирующихся на исследованиях. Особенно стоит выделить компании Гемабанк (отличные дивиденды, впечатляющий рост акций) и Мать и дитя (стабильный рост стоимости акций, выплаты дивидендов, есть перспективы развития). Однако компания Мать и дитя приостановила дивидендную политику на 2022 год, хотя ее финансовая отчетность за последние месяцы относительно неплохая (есть возможности для быстрого восстановления).

Банковский сектор

Наиболее рискованный при долгих сроках действия западных санкций. Однако это стратегический важный компонент экономики России.

Банковский сектор столкнулся с серьезными ограничениями после принятия санкций США и стран Евросоюза. В любом случае, эксперты рекомендуют добавлять в свой дивидендный портфель акции Сбербанка (обычные и привилегированные). Это ведущая финансовая организация в России, гигант по дивидендным выплатам в течение 10 последних лет.

Еще одной компанией в этом секторе, которая заслуживает внимания, является TCS Group Holdings Bhd. Величина дивидендов небольшая, но рост стоимости акций весьма впечатляет. И особенностью этой организации является акцент не на финансовых услугах, а на IT-сфере, новейших информационных технологиях, помощи в развитии бизнесу.

Ниже вы можете видеть российских дивидендных аристократов за прошлые годы:

Сводная таблица по российским дивидендным акциям на 2022 год

Список перспективных акций российских компаний с потенциальным ростом от 50-100% (и выплатой дивидендов) на ближайшие 2-4 года:

| Название акции | Текущая доходность | Прогнозируемая доходность в 2022 году |

| ПАО «НК «Роснефть» | 15.59% | +144.11% |

| НК ЛУКОЙЛ (ПАО) — ао | 22.45% | +98.13% |

| «Газпром» (ПАО) ао | 20.07% | +255.17% |

| «Магнитогорск.мет. комб» ПАО ао | 28.52% | +27.4% |

| ГМК «Нор.Никель» ПАО ао | 13.84% | +8.79% |

| Сегежа ао | 9.77% | +97.91% |

| ФосАгро ПАО ао | 13.21% | +60.05% |

| Куйбышевазот ОАО ао | 7.71% | +92.28% |

| TCS GROUP | 2.94% | +405.72% |

| Белуга Групп ПАО ао | 3.63% | +44.7% |

Когда лучше покупать дивидендные акции?

Особенностью дивидендных акция является тот факт, что они приносят прибыли не только за счет роста котировок, но и при постоянной выплате дивидендов. Чтобы воспользоваться этим преимуществом, инвесторы учитывают графики выплат. Получить деньги, как можно быстрее, у вас получится, если только купить акции до указанного дэдлайна. Обращайте внимание на дату отсечки или дату закрытия реестра. Чаще всего дивиденды выплачиваются ежеквартально. Зная дату закрытия реестра, можно купить акции за несколько недель до назначенного срока и успеть получить дивидендные акции в этот период.

Также советуем использовать стратегию «dividend capture» — покупать акции за несколько дней или недель до выплаты дивидендов, и продать бумаги сразу после этой отсечки. С другой стороны, выгодной может быть сделка, если вы купите акции на следующий день после выплаты дивидендов за прошлый период (снижение стоимости акций – дивидендный гэп).

Принимать решение о покупке дивидендных акций российских компаний в свой портфель может только сам инвестор. Важно изучать литературу по теме, следить за финансовой отчетность крупных компаний, за изменениями в мировой экономике и в геополитике. И тогда вам удастся получить прибыль с долгосрочный инвестиций в разные сектора рынка России.

Подводя итог

Дивидендная стратегия инвестирования отлично подойдет всем, кто не хочет рисковать своими сбережениями и нацелен получать удовольствие от ежегодных выплат. По статистике российский фондовый рынок показывает лучшие показатели по выплатам дивидендов – по сравнению с даже с крупными американскими фирмами. Однако геополитическая ситуация, сложившаяся на сегодняшний день, не могла не повлиять на показатели прибыли российских компаний. И это лишь одна из причин отказа «Мать и Дитя», «Черкизово», «Русагро», «X5 Retail Group» в выплате дивидендов по акциям.

Если вы только сейчас задумались о создании портфеля акций, и намерены полностью или частично использовать дивидендную стратегию, то вам нужно помнить об одном важном нюансе. Трейдинг и долгосрочное инвестирование сильно отличаются друг от друга. Для российских граждан единственным верным вариантом (чтобы сохранить денежные средства) является инвестирование с долгосрочной перспективой (от 3 лет). Цели у каждого могут быть разными, но существуют общие правила.

Никто не может предугадать, будут ли российские компании полностью отказываться от выплаты дивидендов или нет. Более точная информация станет доступна к концу 2022 года. Однако надежные предприятия металлургии, финансовые организации и компании в сфере торговли смогут сохранить неплохую прибыль. И даже если в этом году дивидендов не будет, то есть высокая вероятность, что руководство примет решение вернуться к этой стратегии в последующие годы. А вы сможет заработать на этом – если выберите долгосрочное инвестирование и создание правильного диверсификационного портфеля.

Подписывайтесь на наш Telegram канал

И читайте последние новости, статьи и прогнозы от MBFinance первыми

Подписаться