Как открыть ИП самостоятельно — пошаговая инструкция

Многие потенциальные предприниматели ошибочно полагают, что для открытия ИП самостоятельно нужно быть «семи пядей во лбу». На практике дела обстоят весьма просто, если учредитель предварительно сочтет нужным ознакомиться с актуальной пошаговой инструкцией.

Просторы глобальной сети переполнены контентом о том, как выбрать нишу для собственного дела, какие существуют виды и организационно-правовые формы бизнеса, как зарегистрировать ИП, однако только единицы из них содержат исчерпывающие ответы на возникающие у будущего предпринимателя вопросы. Кстати, этот материал из таковых.

Открыть ИП самостоятельно, сэкономить деньги, отказавшись от услуг специализированных компаний, избежать

бюрократических проволочек и сохранить нервы поможет нижеприведенная пошаговая инструкция.

Содержание:

- Когда приходит пора открывать ИП или ООО

- Какие нюансы для открытия бизнеса есть в 2018 году

- Чем отличается ИП от ООО

- Варианты открытия ИП и краткие пошаговые алгоритмы

- Пошаговая инструкция по самостоятельному открытию ИП

- Условия открытия ИП несовершеннолетним

- Открытие ИП инвалидом

- Открытие ИП иностранцем

- Можно ли открыть ИП, если официально трудоустроен

Когда приходит пора открывать ИП или ООО

Ведение бизнеса без постановки на учет в соответствующей инспекции влечет применение мер ответственности.

Однако, при официальной регистрации собственного дела ключевое значение имеет выражение – постоянный доход. Бывают

случаи, когда постановка на учет в качестве ИП или ЮЛ может стать неоправданной – если незначительная прибыль

возникает раз в несколько месяцев. В такой ситуации актуально лишь уплачивать с достатка подоходный налог, но многие

предпочитают умалчивать и о нем.

Важно понимать, что понятия незаконной предпринимательской деятельности вообще не

существует. Эта категория определяется только по признакам, в частности:

- Отсутствие регистрации;

- Несоответствие заявленных целей ведения бизнеса реальным проявлениям;

- Осуществление дела без требуемых разрешительных документов и лицензий;

- Предоставление/сокрытие от регистрирующего органа достоверной информации.

Фактически, постановка на учет должна быть осуществлена еще до становления бизнеса, но

целесообразней проводить указанную процедуру при совокупности следующих обстоятельств:

- Учредитель полностью определился со сферой деятельности;

- Имеется небольшая клиентская база;

- Появились партнеры по поставкам товаров;

- Появилась систематическая прибыль;

Также не стоит забывать о вероятных санкциях, которые могут наступить при выявлении

фискальными органами незаконной предпринимательской деятельности, в частности:

- Административная ответственность;

- Налоговые санкции;

- Уголовное наказание.

Какие нюансы для открытия бизнеса есть в 2018 году. Что изменилось?

2018 год был ознаменован рядом положительных и отрицательных законодательных инициатив, которые лучше знать заранее,

когда речь идет об открытии своего бизнеса.

Положительные новеллы текущего года:

- С целью увеличения клиентской базы, повышения уровня сервиса и укрупнения бизнеса расширяется перечень

предприятий, правомочных применять нулевую ставку по налогу на прибыль (в частности это касается

туристических агентств, осуществляющих свою деятельность на территории Дальнего Востока); - Особые требования к бухгалтерам компании: теперь вся работа указанных кадров должна строиться на

профстандартах, это вызовет такие последствия:- Обязательно наличие высшего образования;

- Упразднено требование об опыте работы;

- Повышение молодого специалиста указанной профессии возможно только после первого года стажа на

предприятии; - Учредители компаний снижают потенциальные риски, вызванные непрофессиональной работой бухгалтера;

- Расходы на обучение/повышение квалификации уменьшаются;

- Высококвалифицированные бухгалтеры вправе претендовать на более достойные суммы оплаты труда;

- Отвязка взносов ИП во внебюджетные фонды от показателя МРОТ:

Поскольку принцип расчета вызывал зависимость: чем выше МРОТ, тем выше взнос, а первый, как известно,

постоянно растет. Поэтому было принято решение изменить политику исчисления обязательных взносов за

работников и самого себя, как учредителя. Сегодня размеры отчислений варьируются в следующих границах:- В ФОМС – 5 тыс. 840 рублей;

- В ПФР – 26 тыс. 545 рублей (если доход ИП будет превышать лимит в 300 тысяч, то с разницы необходимо

дополнительно уплачивать 1%);

- Утверждена специальная классификация предприятий, которые могут уменьшить взносы с заработной платы

работников на 10% (отчисления были 30%, а стали 20%). Условия применяются, если:- Компания работает по ОКВЭД, входящим в специальный утвержденный перечень;

- Налоговый агент применяет упрощенную систему налогообложения;

- Увеличены лимиты для перехода на УСН: ныне, предприятия, имеющие на балансе основные средства и выручку до

150 млн. рублей, могут наравне с другими участниками рынка подавать заявление на применение «упрощенки».

Негативные изменения затронули следующие стороны:

- Введен налог на движимое имущество:

- Действует ставка 1,1% (может быть несколько меньше в зависимости от региона);

- Освобождены представители малого бизнеса, использующие УСН, ЕНВД, ПСН;

- Принудительная ликвидация предприятия, учредители которого своевременно не уведомили ФНС об изменении данных

о регистрации, владельцах; - Увеличение коэффициента-дефлятора, применяемого при патентной системе до 1,481 (что автоматически влечет

увеличение стоимости патента); - Компаниям, применяющим ЕНВД придется платить больше: ставка по указанному сбору увеличится на 4%;

- Предприниматели, имеющие штат сотрудников, столкнутся с «бумажными» поправками:

- Изменение отчетов по зарплатам персонала;

- Корректировка отчета 6-НДФЛ;

- Введение новой формы, отражающей стаж сотрудников (СЭВ-СТАЖ);

- Увеличение подоходного налога и взносов в ФСС ввиду индексации зарплат;

- Новая обязанность – установка онлайн касс:

Новое оборудование предназначено для автоматической передачи информации в фискальный орган и выдаче

электронного чека. Компании, работающие по ЕНВД получают отсрочку на 12 месяцев по исполнению названной

обязанности. К ИП, установившим онлайн-кассу применяется вычет с налогооблагаемой базы в размере 18 тыс. по

каждой единице техники.

Невыполнение предписания становится основаниям для применения штрафов в сумме:

- От 30 тыс. рублей (но не более ¾ от стоимости приобретения) – для ИП или ЮЛ;

- От 10 тыс. рублей (но не более ¼ от величины приобретения) – на должностное лицо;

- До 1 млн. рублей с одновременным отстранением директора от занимаемой должности – при повторном нарушении

обязанности.

Открытие ИП в 2018 также сопровождается определенными нюансами:

- Учредителю необходимо наличие постоянной прописки по месту регистрации бизнеса;

- Учредитель-иностранец для начала ведения предпринимательской деятельности должен иметь разрешительные

документы, подтверждающие законность пребывания на территории РФ; - Пошлина подлежит повторной уплате, если в первый раз учредителю был выдан отказ не по вине ФНС;

- Свидетельство о регистрации полностью заменила выписка из ЕГРП (первый документ упразднен);

- Регистрация ИП запрещена гражданам, находящимся на госслужбе:

- Военнослужащие;

- Судьи;

- Сотрудники правоохранительных органов.

Чем отличается ИП от ООО

Вопрос о том, что лучше открыть ИП или ООО весьма субъективен и зависит от конкретных факторов осуществления

бизнеса.

Ниже приведена таблица сравнения ИП и ООО, которая позволит удовлетворить возникшие

сомнения:

| ИП | ООО |

| Нет законодательных предписаний о внесении уставного капитала | Предусмотрен минимальный размер уставного капитала, кратный 10 тыс. рублей (периодически возникают дискуссии об увеличении лимита для исключения из оборота заведомо недобросовестных участников) |

| Ответственность по долгам осуществляется из объема всего имущества, имеющегося у предпринимателя, в том числе и нажитого за годы труда до начала бизнеса |

Долговое бремя удовлетворяется только из средств, представленных уставным капиталом |

| Незначительный объем документов | Увеличенный перечень документов для регистрации |

| ИП не может быть объединено в партнерство с другими участниками рынка, допускается лишь создание простого товарищества |

Закон не запрещает ООО проводить реорганизацию, слияние, объединение |

| Низкая стоимость регистрации | Относительно высокая стоимость регистрации |

| Влияние стереотипа о «ненадежном» участнике экономического оборота | Более солидный статус при заключении договоров с контрагентами, отождествление с «полноценным» хозяйствующим субъектом |

| Простота бухгалтерской отчетности | Сложные бухгалтерские отчеты |

| Регистрация может проводиться по месту жительства учредителя | Обязательно наличие стороннего юридического адреса |

| Бизнес не может быть продан, допускается только реализация активов ИП | Свободная продажа как доли, так и бизнеса целиком |

| Оплата взносов во внебюджетные фонды осуществляется вне зависимости от наличия/отсутствия выручки | При отсутствии дохода отчетность сдается по нулевой ставке |

Видео: Подробные отличия ИП от ООО

Важно понимать, что при регистрации хозяйствующего субъекта в форме ИП в качестве учредителя числится только одно

физическое лицо, поэтому, если фирму будут открывать несколько граждан и они планируют объединиться под единым

названием, то подходящей организационно-правовой формы может стать только ООО.

Варианты открытия ИП и краткие пошаговые алгоритмы

Открыть свой бизнес с нуля и зарегистрировать его в форме ИП можно самостоятельно, поскольку процедура не осложнена

большим объемом бумаг, а уровень программного обеспечения настолько высок, что заполнение требуемых форм и отчетов

может проходить автоматически.

Среди возможных вариантов открытия ИП можно выделить следующие:

- Онлайн;

- Традиционный способ (явка в уполномоченный орган);

- Через специальную компанию;

- Посредством почтового сообщения.

Рассмотрим более подробно каждый из них.

Через МФЦ

Узнать адреса

МФЦ в вашем городе можно по ссылке: https://mfcgos.ru/katalog-mfc/mfc-po-regionam-rf

Процедура регистрации ИП через МФЦ в последнее время становится наиболее предпочтительной.

Объяснение тому кроется в следующих аспектах:

- Ввиду загруженности сотрудники ФНС сами требуют обращения в вышеназванное учреждение;

- МФЦ работает по экстерриториальному признаку, поэтому будущий предприниматель может обратиться в любое

ближайшее подразделение; - Процедура полностью идентична тем действиям, которые выполняют представители фискального органа;

- Подготовка итоговых документов завершится не позднее законных сроков, а может и раньше (до 5 дней);

- Отсутствие длинных очередей и возможность предварительной записи на официальном сайте учреждения.

Поскольку МФЦ выступает лишь посредником в принятии, передаче документов по подведомственности и выдаче готовых

образцов на руки заявителю, внесение в реестр данных о вновь зарегистрированном участнике рынка и формирование

сопутствующих бумаг, в любом случае, будет осуществляться ФНС.

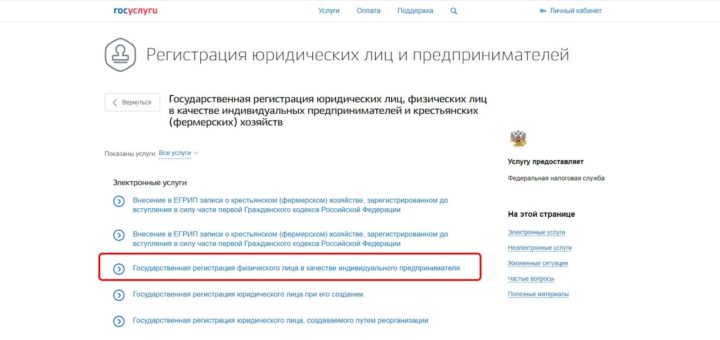

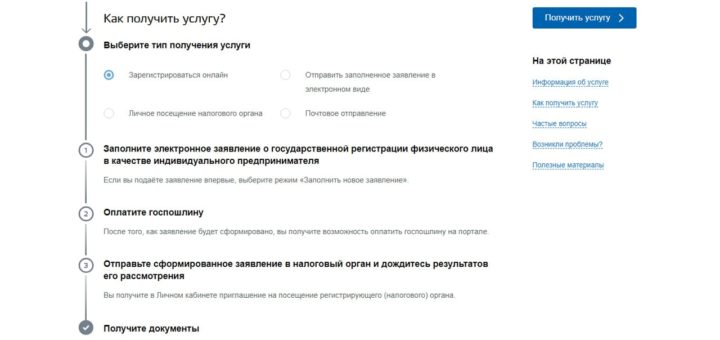

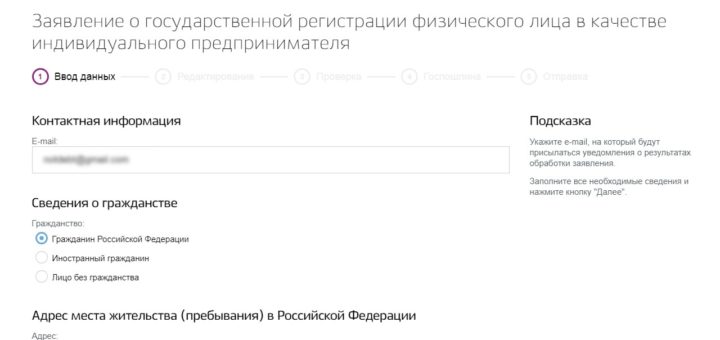

Регистрация ИП онлайн через Госуслуги

Зарегистрировать ИП через Госуслуги можно по следующему алгоритму:

- Посещение официального ресурса: gosuslugi.ru/entrepreneur;

- Создание/активация учетной записи;

- Создание электронной цифровой подписи:

- Услуга платная;

- Займет от 1 до нескольких дней;

- Переход по гиперссылке «государственная регистрация ИП»

- Заполнение электронной формы заявления и их подтверждение ЭЦП;

- Оплата госпошлины (при открытии ИП через госуслуги у предпринимателя есть возможность оплатить

регистрационный сбор со скидкой до 30%); - Отправка пакета бумаг в уполномоченный регистрирующий орган;

- Получение документов наиболее удобным способом, который уточняется на этапе внесения данных в заявления.

Через свой налоговый орган

Чтобы стать предпринимателем и открыть ИП через свой налоговый орган можно применить одну

из следующих альтернатив:

- Лично явиться в учреждение или направить представителя по доверенности:

- Пакет документов должен быть корректно заполнен;

- От представителя потребуется нотариальная доверенность;

- Использовать официальный ресурс налогового органа:

- Процедура осуществляется дистанционно;

- Необходимо предварительно активировать личный кабинет налогоплательщика (первичный логин/пароль

формирует ФНС по месту регистрации гражданина); - Подача заявки на регистрацию — service.nalog.ru;

- В случае соблюдения правил предоставления документов и отсутствия у фискального органа претензий по

их содержанию, предпринимателю будет направлена расписка о принятии бумаг на обработку; - Длительность мероприятия – не более 3 дней;

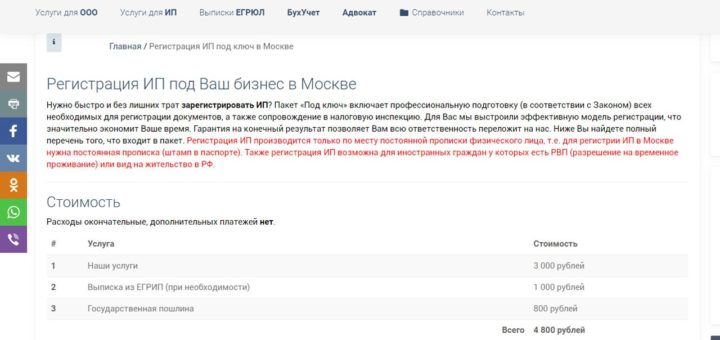

Открытие ИП под ключ через специализированные фирмы

Скриншот: Предоставление услуги по регистрации ИП под ключ в г. Москва

через одну из компаний регистрациии и сопровождения бизнеса

Граждане, не желающие разбираться в тонкостях организации дела собственными усилиями, могут прибегнуть к услугам

посредников – компаний, специализирующихся на регистрации любых организационно-правовых форм бизнеса «под ключ».

Особенности услуги:

- Компания не работает на альтруистических началах, поэтому будущему предпринимателю придется заплатить

(стоимость порядка 5 тыс. рублей и выше); - Потребуется предоставить все идентифицирующие данные, поскольку сотрудник компании будет полностью

сопровождать процедуру регистрации); - В стоимость услуг заранее включена государственная пошлина;

- По желанию клиента итоговые документы могут быть получены им лично или выданы в офисе компании (в некоторых

случаях потребуется дополнительно оплатить нотариальные услуги по заверению доверенности).

Пошаговая инструкция по самостоятельному открытию ИП

Открытие ИП в 2018 году сопровождается следующими шагами:

- Выбор направления бизнеса;

- Определение основного ОКВЭД (актуально также заранее установить дополнительные коды, на случай расширения

сфер деятельности); - Выбор системы налогообложения;

- выбор способа обращения за регистрационной услугой;

- Подготовка требуемого объема бумаг;

- Оплата госпошлины;

- Принятие документов уполномоченным органом и выдача талона, подтверждающего начало обработки запроса;

- Истечение императивного срока рассмотрения обращения и выдача/отсылка документов новому субъекту

предпринимательской деятельности.

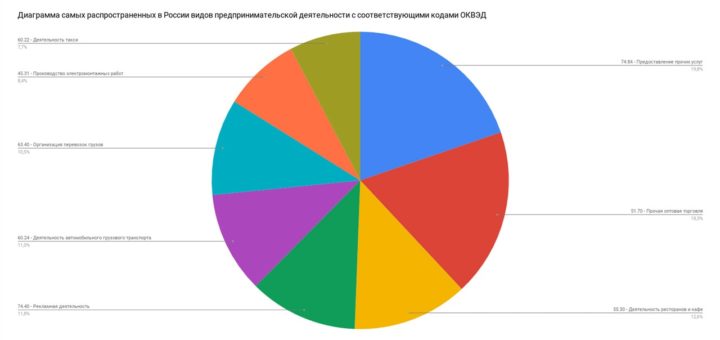

Каким бизнесом заняться: выбор предпринимательской деятельности по кодам ОКВЭД

Политика государства устроена так, что каждый гражданин страны может создать для себя собственное место для труда и

заработка, организовав частный бизнес. Выбор направления работы – сугубо личные предпочтения.

Практика показывает, что большинство предпринимателей закладывают в основу идеи создания частного дела свои знания,

увлеченность каким-либо ремеслом или хобби.

Среди наиболее перспективных и быстро развивающихся направлений бизнеса можно назвать

следующие:

- Услуги в сфере строительства (от возведения постройки до ремонтно-монтажных работ в готовом помещении);

- Производство продуктов питания по принципу импортозамещения или экологически-натуральных продуктов;

- Рекламный бизнес;

- Организация дошкольных учреждений (в среднем, около 1/5 части всех детей в возрасте от 3 до 7 лет посещают

частные детские сады); - Бизнес, основанный на идее о спорте и здоровом питании.

Потенциальный предприниматель должен понимать, что вне зависимости от того, в какой экономической сфере он будет

осуществлять свое развитие, во время регистрации ИП необходимо правильно отразить выбранную деятельность в

соответствии со специальным кодом.

Именно для упорядочения отчетности и контроля предусмотрена классификация видов экономической деятельности, кратко

именуемая ОКВЭД.

специализируется предприниматель.

Особенности:

- Существует две категории кода ОКВЭД:

- Основной – проставляется в первой графе соответствующего заявления и определяет главное направление

работы; - Дополнительный – обеспечивает возможность развития по смежным или другим направлениям бизнеса, в том

числе и масштабирование предприятия;

- Основной – проставляется в первой графе соответствующего заявления и определяет главное направление

- Количество указываемых в документах кодов не ограничено законодательством;

- В процессе осуществления предпринимательской деятельности учредитель может корректировать ранее выбранный

перечень кодов (добавлять новые/удалять неиспользуемые); - Корректировка выбранных ОКВЭД осуществляется на основании заявления в ФНС по месту постановки на учет — service.nalog.ru;

- Коды ОКВЭД на 2018 год претерпели некоторые изменения, их актуальный перечень представлен в новом документе

– ОКВЭД-2 — okvd-2.ru.

Что нужно для открытия ИП: перечень документов

Документы, которые нужны для открытия ИП, представлены незначительным пакетом бумаг, часть из которых может быть

заполнена в автоматическом режиме с помощью специальных программ.

Перечень бумаг, запрашиваемых при регистрации бизнеса в форме ИП:

- Паспорт будущего предпринимателя с отметкой о постоянной регистрации (при наличии только временной прописки

деятельность ИП может просуществовать только до момента истечения срока такой регистрации); - ИНН (если есть);

- Заявление на регистрацию — nalog.ru;

- Заявление, указывающее на выбранную систему налогообложения (при отсутствии такового фискальный орган будет

исчислять налог по ОСНО — общей системе налогообложения); - Квитанция об уплате госпошлины за открытие ИП.

Видео: Заполнение заявления на открытие ИП через сайт nalog.ru

В частном порядке у учредителя могут запросить:

- Разрешение от родителей на осуществление ПД (для несовершеннолетних граждан);

- Документы, подтверждающие законные основания пребывания нерезидента на территории РФ (вид на жительство,

разрешение на осуществление трудовой деятельности); - Доверенность на представителя (допускается только нотариальная форма);

- Справка об отсутствии судимости и проблем с законом (если бизнес будет основан на работе с детьми).

Оплата госпошлины: стоимость и как оплатить

За открытие ИП предусмотрено взимание государственной пошлины. Стоимость услуги установлена в размере 800 рублей.

Предприниматели, выбравшие электронный способ обращения через сайт Госуслуг могут воспользоваться 30% скидкой, тогда

госпошлина будет равна 560 рублям.

Оплата сбора осуществляется по следующему алгоритму:

- Определение реквизитов уполномоченной ФНС — service.nalog.ru;

- Внесение адреса прописки будущего предпринимателя;

- Выбор органа из представленного списка;

- Уточнение направления платежа;

- Внесение данных плательщика;

- Формирование квитанции;

- Оплата онлайн на сайте налоговой или распечатка квитанции для предъявления в Сбербанк.

Важно:

- Дистанционная оплата сбора производится только с карты/расчетного счета учредителя;

- Существуют льготные категории граждан, которые освобождены от пошлины, в частности:

- Инвалиды;

- Лица, начинающие предпринимательскую деятельность, будучи безработными и состоящие на учете в центре

занятости.

Некоторые виды деятельности требуют оплаты лицензии, что сказывается на увеличении издержек при создании бизнеса.

Однако специальное разрешение можно оплатить уже после прохождения государственной регистрации.

Нюансы:

- Стоимость лицензии составляет 7 тыс. 500 рублей (ст. 333.33 НК РФ может предусматривать более высокий

сбор); - Документы на получение разрешения подаются в лицензирующий орган;

- Наиболее частые виды деятельности ИП, подлежащие лицензированию:

- Частный извоз (такси);

- Фармацевтическая деятельность;

- Реализация алкогольной продукции;

- Открытие охранного предприятия;

- Деятельность по управлению имуществом многоквартирного дома.

Система налогообложения для ИП

От того, какую систему налогообложения выберет ИП будет зависеть размер отчислений в ФНС с получаемого от

деятельности дохода.

Российское законодательство в 2018 году предусматривает следующие системы налогообложения для ИП и других участников

хозяйственной деятельности:

Упрощенная система налогообложения

УСН – самая распространенная система налогообложения у представителей малого бизнеса, ее

характеристики проявляются в следующем:

| Наименование системы | УСН доходы | УСН доходы-расходы |

| Ставка | 6% | 15% |

| Особые условия по региональному законодательству (если власти субъекта приняли соответствующий локальный нормативный акт) |

Снижена до 1% | Снижена до 5% |

| Обязанность по ведению бухгалтерского учета | отсутствует | |

| Форма отчетности | Только декларация в срок до 30 апреля следующего за отчетным периодом года | |

| Отчет по авансовым платежам | Трижды в год: первый квартал, полугодие, 9 месяцев | |

| Объект налогообложения (учредитель выбирает самостоятельно путем подачи заявления в срок до 31 декабря) |

доходы | Доходы минус расходы |

Применение УСН не допустимо следующими ИП:

- Осуществляющие производство подакцизных товаров;

- Реализующие полезные ископаемые (исключения составляют лишь общедоступные ресурсы – песок, щебень, камень,

глина); - В штате которых числится 100 и более сотрудников;

- Не уведомившие ФНС соответствующим образом и в обусловленный период времени;

- Использующие ЕСХН (речь идет о совмещении режимов).

С образцом заявления о переходе на УСН можно ознакомиться по указанной ссылке — Образец

в формате PDF

Общая система налогообложения

Общая система налогообложения применяется к ИП в принудительном порядке в том случае, если учредитель в момент

регистрации бизнеса не подал заявления с просьбой применить иную систему исчисления налога.

Характеристики системы:

- Подразумевает обязанность по внесению следующего объема налогов:

- На имущество;

- НДС;

- НДФЛ;

- Страховые взносы;

- Подходит для любого вида деятельности (также применяется в тех случаях, когда ИП не попадает ни под одно из

условий другого режима налогообложения); - Смена специального режима в пользу ОСНО допускается только однократно за год;

- ОСНО применяется автоматически, если ИП утратил права на применение специального режима;

- Имеет сложную бухгалтерскую отчетность и требует наличия специальных знаний, высокой квалификации;

- Ставка по налогу для ИП:

- 13% — если учредитель резидент РФ;

- 30% — если учредитель нерезидент;

- Налог на имущество для ИП, применяющих ОСНО, облагается по ставке до 2%.

Единый налог на вмененный доход

конкретных видов деятельности, определенных на законодательном уровне, актуальный список таковых приведен на

официальном сайте ФНС — nalog.ru.

Характеристики системы:

- Применение ЕНВД заменяет для ИП следующие виды налогов:

- НДФЛ;

- Налог на имущество ФЛ;

- НДС;

- Возможно применение наряду с другим специальным режимом;

- Налоговая база – величина вмененного дохода;

- Ставка – 15% от размеров вмененного дохода;

- Использование ЕНВД позволяет уменьшить налог по страховым взносам за работников на величину до 50%.

Патентная система налогообложения

Патентная система налогообложения рассчитана для применения ИП, отвечающим следующим

условиям:

- Численность работников не более 15;

- Деятельность не осуществляется по договору простого товарищества или доверительного управления.

Особенности:

- Заменяет такие налоги, как:

- НДФЛ;

- Налог на имущество ФЛ;

- НДС (есть исключения);

- Размер налога будет устанавливаться в зависимости от суммы потенциально возможного дохода за год по каждому

виду деятельности, на который получен патент. - Перечень видов деятельности, в отношении которых возможно применение ПСН утверждается локальными

нормативными актами региона; - Возможно совмещение с другими режимами;

- Период действия патента – от 1 месяца до 1 года;

- Налоговый период – 12 месяцев;

- Ставка -6% (власти некоторых субъектов могут устанавливать 0% на первые два года);

- Не требуется предоставление налоговой декларации.

Открытие расчетного счета в банке: обязательно ли открытие РС для ИП?

Законодательный регламент не предъявляет требований по обязательному открытию ИП расчетного счета.

Для безналичных переводов учредитель может использовать личный счет (реквизиты банковской карты).

Однако отсутствие РС сулит следующие проволочки:

- Возникновение путаницы при учете личных финансов и доходов от бизнеса;

- Действие лимитов по суммам переводов;

- Невозможность подключения к карте платежного терминала.

Открытие расчетного счета: как выбрать банк, на что обратить внимание

При выборе банка, в котором будет открыт расчетный счет, необходимо ориентироваться на

следующие характеристики:

- Наличие действующей лицензии;

- Длительность существования учреждения на рынке;

- Территория покрытия офисами;

- Быстрота переводов;

- Наличие специальных бонусных условий;

- Обоснованность тарифов за обслуживание.

Какие документы необходимы для открытия РС

Для открытия расчетного счета ИП потребуются следующие документы:

- Заявление по установленной банком форме;

- Выписка из ЕГРИП;

- ИНН;

- Заверенная нотариусом копия паспорта учредителя;

- Специальные разрешения на ведение предпринимательской деятельности (если она является лицензируемой).

В каком банке лучше открыть расчётный счет

Начинающие предприниматели часто задаются вопросом: в каком банке лучше открыть счет в 2018 году?

Среди действующих банковских предложений наиболее выгодными считаются следующие:

- счет в Тинькофф банке для ИП:

- менеджер сам выезжает по заявке;

- возможность проведения всех операций в режиме онлайн;

- открытие счета бесплатно;

- возможность бесплатно осуществлять бухгалтерию при работе по УСН, ЕНВД;

- реквизиты счета активны сразу после оформления заявки;

- расчетный счет для ИП в Сбербанке:

- услуга по открытию счета бесплатна;

- наличие разных видов эквайринга и онлайн-касс;

- действует система проверки контрагентов;

- для ИП, использующих УСН предусмотрена бесплатная бухгалтерия;

- возможность получения помощи при регистрации бизнеса.

Условия открытия ИП несовершеннолетним

На вопрос о том, со скольки лет можно открыть ИП, законодательный регламент отвечает – с 14. Достижение именно этого

возрастного порога дает несовершеннолетнему права на осуществление юридически значимых действий. Однако в этом

аспекте действует оговорка – только с согласия законных представителей.

Процедура открытия бизнеса подростком ничем не отличается от базовой, за исключением

объема бумаг, которые дополнительно необходимо представить в фискальный орган, к таковым относятся:

- согласие от родителей, подтвержденное подписью и штампом нотариуса;

- акт, признающий будущего предпринимателя эмансипированным;

- свидетельство, подтверждающее вступление в официальный брачный союз.

Открытие ИП инвалидом

Лица, имеющие статус инвалида, наравне с другими гражданами могут реализовать правомочия по открытию ИП. Ввиду их

особого статуса на законодательном уровне предусмотрен ряд льгот.

Льготы инвалидам при открытии ИП представлены следующим перечнем:

- освобождение от уплаты государственной пошлины при разрешении спора в судебном порядке (при условии, что

величина притязаний не выше 1 млн. рублей); - ежемесячная скидка в 500 рублей при исчислении НДФЛ;

- нулевая ставка по налогам, если доходы от бизнеса не превышают суммы в 100 тыс. рублей;

- возможность бесплатного использования муниципального транспорта для передвижений по нуждам ИП.

Открытие ИП иностранцем

Иностранец, так же, как и гражданин России может открыть ИП на территории нашего

государства, однако процедура будет сопровождаться некоторыми особенностями, в частности:

- помимо стандартного пакета документов потребуется предоставить бумаги, подтверждающие временное проживание

на территории РФ; - виза нерезидента не заменяет ВНЖ;

- максимальная ставка по налогу на доходы от предпринимательской деятельности составляет 30%;

- в зависимости от вида предпринимательской деятельности возможно взимание сборов за пользование:

- объектами животного мира;

- водными биоресурсами;

- недрами земли.

Можно ли открыть ИП, если официально трудоустроен

На практике часто встречаются случаи, когда люди, имеющие официальное трудоустройство задумываются о создании

собственного дела, чтобы обеспечить себя дополнительными финансовыми потоками или полностью отказаться от

зависимости перед работодателем. Такой вариант нисколько не противоречит законодательству, если предприниматель

полностью соблюдает трудовую дисциплину, несмотря на необходимость подачи налоговой и другой отчетности.

Более того, наличие стабильного заработка в период становления частного дела служит хорошей финансовой «подушкой».

Правовые ограничения действуют лишь в отношении должностей, занятие которых полностью

лишает лицо возможности на ведение ПД, к таковым относятся:

- судьи;

- военнослужащие;

- представители правоохранительных органов;

- депутаты.

Рейтинг

На самом деле открыть и зарегистрировать ИП в России сейчас стало намного проще, чем каких-то несколько лет назад. За последние годы были приняты поправки в законодательстве, которые упростили этот процесс. И также есть сейчас немало сервисов и организаций, которые оказывают услугу по регистрация ИП. В той же налоговой инспекции сейчас можно получить консультацию и на каждом этапе регистрации или подачи документов, вас скорректируют и объяснят дальнейшие действия.

Рейтинг

Верно подмечено, сейчас почему-то у большинства предпринимателей вызывают проблемы именно с закрытием ИП, и в особенности с ликвидацией ООО.