Ключевая ставка ЦБ: прогноз на 2022. Ждать ли повышения?

Ключевая ставка – один из основных инструментов денежно-кредитной политики. Она во многом определяет темпы развития экономики. Ее снижение обеспечивает бизнес недостающими кредитными средствами для развития, повышение – позволяет снизить инфляцию, укрепить национальную валюту.

Резкое повышение Центробанком 20 февраля ключевой ставки с 9,5 до 20% привело к полной приостановке ипотечных кредитных линий и ряда других кредитных программ коммерческими банкам. Но позволило удержать средства части вкладчиков на депозитах, сделав их доходными. Рассмотрим, как влияет базовая процентная ставка на другие экономические показатели, и чего ожидать дальше: ставка ЦБ РФ, прогноз на ближайшие месяцы.

Содержание:

Денежно-кредитная политика и ключевая ставка ЦБ

Ключевая ставка – это процент, под который коммерческие банки берут кредиты в ЦБ РФ. Под этот же процент Центральный банк принимает у коммерческих средства на депозиты. Показатель также называют ставкой рефинансирования, так как он применяется для выдачи кредитов коммерческим банкам, чтобы те могли исполнить свои обязательства перед третьими лицами, к примеру, вкладчиками по депозитам.

Ключевая ставка – минимальный процент, под который коммерческие банки могут получить заёмные средства. Это своего рода оптовая цена кредитных денег, которые затем раздают в розницу потребителям дороже. Таким образом, ключевая ставка напрямую влияет на банковский процент по кредитам, она основа себестоимости ипотеки и других программ.

Снижение ключевой ставки приводит к:

- Повышению стоимости заемных средств в стране или зоне хождения валюты.

- Повышению процента по депозитам. Ставку рефинансирования обычно принимают за нормативную и используют для оценки стоимости денег во времени. Если доходность какого-либо бизнес-проекта ниже процента по депозитам, инвестиции в него нецелесообразны. Проценты по депозитам – это минимальный доход, который может получить инвестор. Чем выше этот доход у конкретного банка, тем выше риск потерять деньги, так как высокой процент всегда является критерием нехватки собственных средств.

- Росту экономики, вследствие роста покупательской способности. Дешевые кредиты позволяют населению больше покупать, а предприятиям в связи с возросшим спросом на продукцию больше производить.

- Росту инфляции. Производители и экспортеры не могут сразу вслед за выбросом в экономику денег обеспечить необходимое количество товаров и услуг, поэтому регулируют необходимое соотношение спроса и предложения повышением цены. К примеру, если у кафе-ресторана в час-пик становится немного больше посетителей, но больше, чем мест в зале, владелец повышает цены. Если число клиентов существенно возрастает, он открывает еще один зал или арендует под свои цели большее помещение.

Соответственно, повышение ключевой ставки приводит к замедлению развития национальной экономики, удорожанию кредитов и снижению потребительского спроса. Эта мера также позволяет снизить инфляции и стабилизировать «расшатавшуюся» экономику.

Ключевая ставка и курс национальной валюты

Связь между величиной ключевой ставки и курсом рубля не столь очевидна, однако изменение коэффициента фактически напрямую воздействует на национальную валюту. При низкой ставке банки скупают инвалюту, насыщая национальную экономику рублями. Повышение спроса на иностранную валюту приводит к снижению ее курса. Чтобы убрать постепенно образующийся при этом избыток рублевой массы из экономики, ЦБ снова повышает ключевую ставку. Покупка валюты начинает приносить торговцам меньше дохода, и они снова переходят в рубли, продавая доллары и евро за рубли, соответственно, рубль становится дороже.

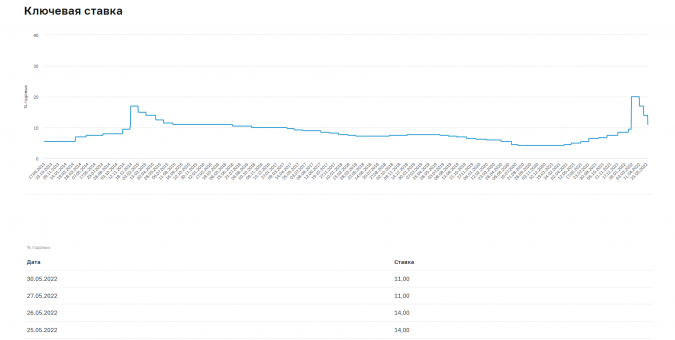

История ключевой ставки РФ

На таких уровнях, как сегодня, ключевая ставка находилась очень давно. В те годы, до 2013, показатель носил название «ставка рефинансирования». Последний раз выше 15% коэффициент поднимался в 2014 году, в самом начале геополитического конфликта. До этого, в 2013 году, показатель находился на уровне 5,5%.

Ставка рефинансирования на уровне выше 15% находилась в 2004 году. Тогда регулятор не поднимал, а понижал показатель. До этих уровней он плавно снижался с рекордных 150% годовых 1998 года. Ставка, равная 20-25%, действовала в период 2002-2003 гг. В те годы рынок кредитования не был развит. К потребительским кредитам россияне прибегали очень редко. Так как они были непосильной ношей.

Брали деньги в долг у банков только предприниматели, которые могли окупать такой процент. Но и в этом случае предпочтение отдавалось краткосрочным перед долгосрочными. Так как прогнозирование уровня инфляции на годы вперед было затруднено.

С 1998 по 2014 гг. ставка рефинансирования, а затем ключевая ставка только снижались. По мере достижения экономикой устойчивости регулирование становилось все более тонким. Если сначала, когда Центробанк выводил рубль из галопирующей инфляции, показатель в отдельные годы мог уменьшаться на 10 и даже 20%, то в более поздние, его меняли всего на четверть процента, и такое изменение оказывало достаточно существенное влияние на экономические процессы. При уменьшении увеличивался объем выданных кредитов, росла экономика. При увеличении – снижалась инфляция.

Ключевая ставка ЦБ в 2022

11 апреля 2022 г. Совет директоров Банка России принял решение снизить ключевую ставку до 17%, а 29 апреля на следующем собрании ставку снизили до 14%. 26 мая на внеочередном собрании Совет директоров снизил ключевую ставку уже до 11%. Затем ставку уменьшили до 11% уже во второй раз за месяц, а затем и до 9,5. Сегодня же мы имеем значение ставки в 8% после очередного снижения 22 июля.

При благоприятных условиях в дальнейшем ставка может снизиться ещё на небольшой процент, однако по документам ЦБ можно оценить, что вероятность снижения ниже 8 не сильно велика.

При былой высокой ставке значительная часть предприятий просто не может окупить их.

Причины для сохранения ставки на прежнем уровне

Последнее повышение позволило регулятору добиться поставленных целей: остановить девальвацию национальной валюты, снизить инфляции и стабилизировать экономику. Ещё больше понижать ставку рано, так как страна по-прежнему находится под давлением санкций. Поэтому наиболее вероятная цель ЦБ – закрепление ранее достигнутых результатов. Однако на практике очень многое будет зависеть от развития событий на геополитической арене.

Причины для поднятия ставки

Среди причин повышения ключевой ставки в феврале 2022 года – резкий рост инфляции на 20-30% и девальвация рубля. И то, и другое было вызвано беспрецедентным санкционным давлением на Россию стран Запада. Проводимая РФ военная операция в Украине не вызвала понимания мирового сообщества. В результате половина активов ЦБ РФ, находящихся за рубежом, оказалась заморожена. В этих условиях большинство международных рейтинговых агентств понизили рейтинг страны до уровня «С», что означает неизбежность дефолта.

Есть ли вероятность снижения ставки ЦБ в 2022?

Дальнейшее снижение ставки возможно в ближайшей перспективе ввиду укрепления курса рубля. Показатель может быть также снижен в случае полного урегулирования военного конфликта в Украине или стабилизации ситуации. Если военная часть затянется, давление на российскую экономику продолжится, и регулятор будет вынужден удерживать или повышать ставку обратно, чтобы удержать экономические процессы от разбалансировки, даже ценой значительного замедления.

При этом проблему вставшей ипотеки разрешили в апреле, установив ставку по льготной ипотеке на уровне 12%. Этого, по мнению экспертов, было достаточно для того, чтобы удержать рынок недвижимости от обвала спроса. Аналогичные меры точечной поддержки возможны в других секторах экономики.

Мнения экспертов и аналитиков

Актуальный прогноз ставки ЦБ РФ на сегодня главой Центробанка Набиулиной не озвучивался. Руководитель регулятора лишь отмечает, что уровень инфляции в текущем году будет выше ожидаемого. И вернутся к целевым показателям удастся не ранее 2024 года.

Актуальный прогноз от экономистов – будет на уровне 8-9,5%, возможно небольшое снижение в случае стабилизации ситуации.

Подписывайтесь на наш Telegram канал

И читайте последние новости, статьи и прогнозы от MBFinance первыми

Подписаться